8月26日,杭州首家Costco开业。开业首日,人流火爆,车库排队都需要一个小时起,原定于9点开门的商场将时间提前了40分钟,十点多便开始限制人流。

这是Costco在中国大陆开设的第五家门店。此前每一次新店开业,都会迎来这样火爆的场景。早在2019年8月,大陆首家Costco在上海闵行区开业,其停车场在前一天晚上便被挤爆,到开门10分钟限流,20分钟商场内外挤到交通瘫痪,结账排队3小时的奇幻场景*次在中国超市界发生。到2021年12月,Costco中国大陆第二家门店落地江苏省苏州市,开店首日销售额达到1000万,创中国卖场开店首日销售纪录,日均来客数19980人。

反观传统商超。8月26日——就在杭州Costco开业的同一天,广州仅剩的家乐福门店——家乐福广州新市店停止营业;7月31日,华润万家长沙华晨世纪店宣布关闭线日,卜蜂莲花汕头万象城店闭店。更早之前,福州世纪联华中亭街店、沃尔玛福州大利嘉分店等都宣布闭店。曾有“大卖场教父”之称的家乐福甚至在上半年关闭了106家门店。

从业绩来看,传统商超今年上半年表现普遍欠佳。永辉超市营收同比下降了13.76%,财报中提到其上半年关闭门店29家;联华超市上半年则出现营收、利润双降,归母纯利润是-1.16亿元。同样深陷泥潭的还有湖南本土龙头商超步步高与广东知名商超人人乐,虽然其与国资达成卖身协议,但上半年仍然交出营收、净利双降的答卷。其中,报告期内步步高关闭门店65家,人人乐关闭门店6家。

家乐福则自从去年年底以来一直深受拖欠供应商货款等负面新闻折磨,今年上半年,苏宁易购净利润-19.3亿元,其中家乐福归母净利润亏损12.93亿元。截至6月30日,家乐福在内地市场仅剩41家门店。

仓储会员店和传统商超的发展差距高下立见。近几年仓储会员店为何发展如此迅速,又有什么超越传统商超的优势存在呢?

首先,仓储会员店和传统商超在选址上就大有不同。仓储会员店通常设在远离市中心的区域,并有营业面积大、包装分量大、拥有大型停车场、可容纳二胎分量的购物车等特点,瞄准的就是有车、需要定期大量采购的中产家庭。这样的目标人群有一定的消费能力,且追求品质和超高的性价比,因此也更愿意为仓储会员店的年费买单。

此外,仓储会员店的SKU数量少了很多。通常传统商超,尤其是大卖场,SKU数量可达上万,仓储会员店则只有几千个。这是仓储会员店和传统商超在选品逻辑上的不同。仓储会员店通常只将精选后的商品上架,而传统商超则是将商品全部上架,供消费者自行挑选。更重要的是,针对这几千个SKU,仓储会员店通常拥有全球供应链,可以跳过中间环节,以接近成本的商品的价值来吸引会员,并获得高客单价、高复购率、高周转率,也可借机打造爆品。

以山姆为例。据新消费智库报道,山姆有一款谷饲牛肉,是“最受中国会员喜爱”排名前三的自有品牌单品,这款产品在销售端深受欢迎,而山姆掌握了澳洲谷饲100天牛肉在中国80%的货源,凭借供应链的优势,可以将一块澳洲西冷牛排的价格压到30元。

Costco也在超高的性价比上下足了功夫,主动降低毛利,要求毛利率不能超过14%,尽可能以出厂价销售商品,致力于走普惠路线来吸引和留存会员。商品供应链上的不同也决定了仓储会员店和传统商超在盈利模式上的不同——传统商超更依赖于供应商进场费和商品差价,仓储会员店则更依赖会员年费。

在社区团购和仓储店的冲击下,人们的消费习惯正发生改变,传统商超的生存空间被逐渐压缩。相比起以前人们更偏向于去家周边的超市“逛一逛”,现在线%的购物需求,如果一定要去超市,那么对于中产家庭而言,周末一家人一起驱车前往离家较远但性价比更高的仓储会员店“囤货”,则更符合现在人的购物习惯。因此,传统商超也正尝试通过“会员超市”的新业态扭转这一局面。

例如华润万家推出以家庭为中心,辐射5-10分钟步行范围内的社区店业态万家LiFE;家乐福、永辉也曾试图将大卖场升级改造为会员店、仓储店,但家乐福如今只开出4家会员店,关闭两家;永辉仓储店仅开业一年,便停业。正如上文中所说,仓储会员只是形式,核心还是产品性价比。仓储会员店强有力的供应链能力,对于传统商超来说并非是一朝一夕就能追上的。同时,传统商超在几十年发展中形成的经营模式与逻辑也并非那么容易转变。

1996年8月12日,山姆在深圳开了*家仓储会员店,开业头3天,营业额超过250万元,创下了深圳当时的零售记录。随后,万客隆、麦德龙、普尔斯马特等纷纷抢滩中国市场。然而,彼时的中国并不是一片适合仓储会员店开花的土壤。众多品牌关店或转型大卖场,只有山姆活了下来,但也进入了休眠期,从1996年到2019年的23年间,仅开了26家店。

2019年,Costco上海闵行店的开业重新点燃了希望。自此,这条赛道重新热闹起来。

2020年10月1日,*家盒马X会员店开业,开业仅两个月便宣告盈利。截至2022年12月,盒马X会员店已经在中国开设9家门店,客单价同比增长约三成。

沉寂多年的山姆也加速开店。目前山姆已在全国开设了45家门店,近两年的开店速度是过往23年复合增速的5倍不止。母公司沃尔玛也在其2021财年财报中特别提及,山姆会员商店销售强劲带动中国业务,双位数增长抵消了大卖场的疲软销售。

在仓储会员店十分火热的中国市场,逐渐呈现出盒马、山姆、Costco“三足鼎立”的局面。

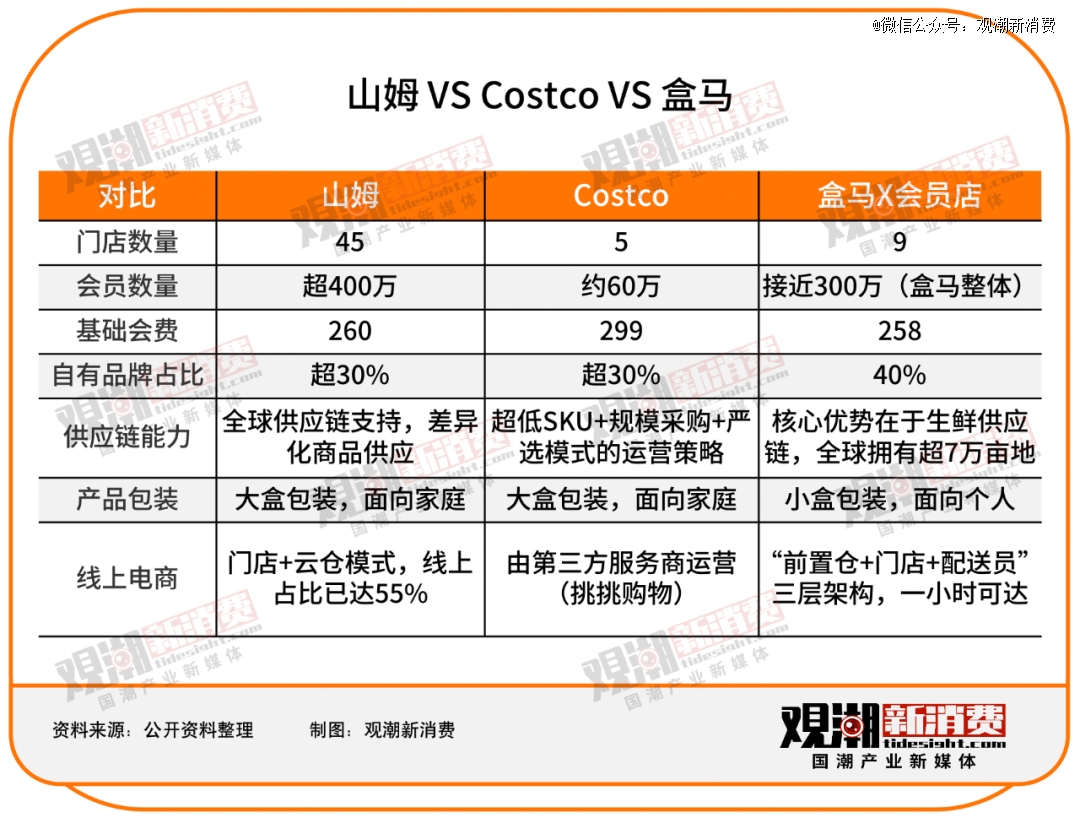

作为外资进入中国市场的品牌,山姆和Costco的竞争一直在持续。山姆进入中国市场时间更早,对中国市场更为熟悉,响应动作也更快,因此拥有更多的门店数量。目前,山姆全国门店已达45家,Costco只有5家店,但加上即将新开的5家门店,全国门店将达10家。

从地理位置上来看,山姆和Costco的主要战场集中于长三角和珠三角一带。Costco在上海已确定开3家店,开出2家。除了宁波和杭州,2024年南京也会开出一店。2023年底,Costco还会进入珠三角,在深圳开店,广州门店也在布局中。山姆则一直重兵上海,2021年在上海外高桥开出全球*山姆店、中国首家山姆旗舰店。山姆迄今在上海有5家门店,还有至少一家在规划建设中。

从会员数量上来看,截至2022年12月,山姆的会员数量已突破400万人。按照基础会费260元计算,每年仅会费就为山姆创收10.4亿元。而对于Costco而言,目前由于门店数量尚未形成规模,会员数量较少,仍在持续积累当中。

自有品牌也是仓储会员店提供差异化服务、长期留存客户的竞争点之一。目前,山姆和Costco自有品牌占比均超过30%。山姆此前走红的瑞士卷、榴莲千层等产品,都是产自山姆旗下的自有品牌Members Mark。而Costco也有自己的品牌Kirkland,来确保其在自有品牌层面具备优势。

从供应链角度来看,这两个来自海外成熟的仓储会员超市品牌,都拥有强有力的供应链能力,但又有所不同。

依托于沃尔玛三十多年的全球化供应链建设,山姆的全球化采购优势十分明显。尽管山姆和沃尔玛目前是两支独立管理运营的采购团队,但山姆也可以共用沃尔玛的供应商与物流资源。借此,山姆能接触到各个国家和地区的零售商、供货商资源,在货源、物流环节都有十分成熟的合作方。

此外,山姆坚持聚焦细分单品的策略,提升采购量,从而使其有很强的议价能力,降低采购成本。例如飞利浦便携烧水杯在进入山姆体系销售后,出货量迅速增长,达成了规模化,合作厂商增开了5条生产线配合,大批量的采买达成了更低价的采购价格。

Costco则是采用超低SKU+规模采购+严选模式的运营策略,由专业庞大的采购团队对同一品类的商品先进行预选,只保留性价比最高的2-3个商品上架,在为顾客解决了甄选商品困扰的同时,也能将价格*的商品提供给顾客。因此,Costco的SKU数量往往更少。这样的低SKU策略也将库存的周期进行了压缩,Costco库存周转只有30天,远远低于沃尔玛的43天。

与此同时,Costco旗下品牌Kirkland可以弥补外部供应商的劣势。当Costco认定某一品牌无法以最经济的价格在卖场内销售时,Costco会寻找供应商生产同种类型的产品并归于自有品牌Kirkland下,以满足那群消费的人对此品类的商品需求。

盒马X会员店是进入国内仓储会员店赛道的*个国产品牌,也被山姆看做是在中国市场的*对手。目前,盒马X会员店开设了9家门店,盒马共拥有会员数量接近300万。

盒马虽然跟另外两家同属于仓储会员超市赛道,但定位上是不一样的。山姆和Costco的商品普遍单价高、分量大,针对的是以“囤货”为目的、以家庭为单位的花钱的那群人。但在目前中国单身经济的背景下,盒马另辟蹊径,小包装经营,努力培育消费者更方便、更随意的购物方式。

在供应链方面,盒马的核心优点是它的生鲜产品。首先,盒马对于生鲜产品强大的供应链体系来源于它庞大的上游资源优势。目前,盒马在全球拥有超过7万亩地,能够给大家提供超过5000种不一样的种类的水果、蔬菜、肉类和海鲜。

其次,盒马鲜生通过与上游供应商签订合作协议来保障供应。在与供应商合作过程中,盒马鲜生会对供应商进行严格把控和筛选,来保证上游供应链的优质。同时,盒马鲜生还会从源头上保证产品质量。为了更好地了解各个水果和蔬菜的生长情况,盒马在上海建立了自己的农业基地。

除去生鲜领域,盒马与其他两个品牌相比在供应链方面就弱了很多。相比可以低价卖茅台、大牌包包的两家老牌仓储会员品牌,盒马在商品采购和价格竞争上还存在短板。

从另一个角度来看,对比山姆和Costco,通过阿里巴巴成长起来的盒马还有一个得天独厚的优势,那就是对线上电商模式的精准把控。为了配合其打造更方便、更随意的购物方式,盒马*做的不是会员店,而是一个成熟的线上配送系统。

首先,盒马采用“前置仓+门店+配送员”的三层架构。为了可以最快时间将商品送达到用户手中,盒马的配送团队往往要在半个小时内就赶到用户所在的位置,然后在30分钟内将商品送到用户手中。同时,为了可以让我们消费者快速收货,盒马还采用了“预售制”,即消费者下单后,盒马会先进行订单处理,然后再进行库存调配。这样一来,不但可以减少库存积压的问题,还能够让商品在最短时间之内送到用户手中。另外,盒马还采用了“自建物流+合作物流”的模式。这种模式下,盒马能做到次日达或隔日达。

对比之下,山姆目前采用的是门店(布局于城郊)+云仓(市内前置仓)的模式,在每家门店所处城市范围内架构出云仓(前置仓)网络,基于门店及前置仓发货做极速达业务,以此来实现了线上线下一体化协同发展。目前,山姆大约有55%的订单来源于线上。

而Costco的线上模式才起步。目前,Costco选择与第三方服务商——挑挑购物合作,官方的表述是挑挑购物为开市客官方指定的线上商城。而从挑挑购物小程序显示的背景公司来看,小程序挂靠一家叫上海乐丽电子商务服务的公司,有赞则提供技术上的支持。挑挑购物服务的城市只限苏州、无锡、南通、宁波、杭州,另外的地方暂不支持下单配送服务,包括有Costco门店的上海市场。目前,Costco线上销售效果平平,对于未来是否会自营线上商城还未可知。

Costco拥有强有力的供应链和采购能力,山姆享受了其早早进入中国市场的红利,盒马则通过其强大的生鲜供应链和数字化能力快速获客。三位玩家各有优势,也各有短板。在这三个巨头的竞逐之下,整个行业逐渐蒸蒸日上起来,其他中国本土仓储会员品牌也如雨后春笋般生长。

fudi是除盒马之外发展最为迅速的本土仓储会员店品牌。2021年5月诞生至今,已在北京开出3家会员店,2家精选超市,积累会员数量超越18.8万人。此外,fudi还将加快布局速度,计划在2024年新增15家门店。

fudi的会员体系相对是较为丰富的,尤其是在会员数量超越18.8万人后,fudi新推出了188元年费会员,这是fudi在这两年间观察到消费习惯偏向轻盈化、刚需化需求而推出的“轻量化”会员,主要满足线上线下全渠道购买。

在供应链方面,fudi依托于其母公司尧地农业旗下另一社区精品超市品牌“菜鲜果美”在生鲜品类供应链上7年的积累。尧地农业在国内多地建立超过100个基地,并在菲律宾、越南、泰国等地有自己的农产品基地,种植培养面积累计达到26.9万亩。对比来看,虽然fudi商品的供应链基地数量和盒马差不多,但fudi目前并未公开自有品牌的开发情况,这也就从另一方面代表着fudi与供应链基地的合作深度,可能还需要再往前走一大步。

在传统商超面临多重困境的大背景下,众多传统商超品牌开始试水仓储会员赛道。大润发母公司高鑫零售就是备受瞩目的一个。今年4月28日,高鑫零售M会员店首店在扬州开业,精选SKU共3000多个,正式开业前的付费会员数已突破3万。

依托于其母公司多年沉淀的核心能力,高鑫M会员店沿用大润发的会员体系,借助其强大的物业基础将店以低成本开在了市中心。在数字化服务端,由于高鑫零售与阿里在这一环节的深度合作,M会员店在开业之初就同步上线“极速达”业务。目前,M会员店为周边5公里的消费的人提供最快一小时到的配送服务。

基于对商品供应链持续多年的深耕,高鑫M会员店很快推出了自有品牌“会员臻品”,内含300多款商品,占比约10%,涵盖生鲜果蔬、海鲜水产、肉禽蛋奶、烘焙等多个品类。未来,“会员臻品”的商品数量将持续增加。

除高鑫零售外,成立于80年代的家家悦在2021年年底将首家仓储会员店开在了济南。整个门店大概精选了3000多个SKU,都是独立包装和定制品类,其中一半商品来自海外采购。在选品上,家家悦依据企业会员系统、业务系统及商品数据,对消费的人特征、消费行为习惯、核心供应商、关键品类趋势、陈列空间数据等各个层级进行分类量化,在聚焦市场和目标顾客需求信息的基础上,由其一支达400多人规模的专业采购团队负责从全球30多个国家和地区进行专项选采。

在供应链方面,家家悦的全球海外基地有200多个。在国内建立的直采基地则有1500多个,这中间还包括和200多个农副产品合作社、养殖场建立合作的基地,支撑家家悦超过80%生鲜商品基地直采。同时值得一提的是,家家悦中央厨房被认为是业界当下的拔尖水平,因此生鲜、熟食都是家家悦会员店的亮点。

随着消费者对付费会员制的接受程度愈发提高,仓储会员超市的战场也愈发热闹起来。有经验比较丰富、实力丰沛雄厚的外资品牌,脱胎于网络公司的本土新势力,也有各具优势的后来者。未来,随着行业业态逐渐成熟,市场逐渐扩大,怎么样保持供应链优势,用更好的商品、服务和体验留存消费者,是品牌们不容忽视的问题。